Hedge Funds, meglio prevenire che curare

Manlio Lo Presti – www.ilpuntontc.it – 4 Giugno 2010

RILETTURA

Da qualche giorno il dibattito sulla necessità di controllare gli hedge funds si è fatto più stringente. Per comprenderne l’effetto, spesso disastroso ed incontrollato, di queste enormi masse monetarie, è opportuno abbozzarne una definizione comprensibile. Una breve notazione storica: per cominciare, l’“hedge fund” è stato creato dal giornalista americano A. W. Jones nel 1949. La definizione significa letteralmente “fondo di copertura”, ed è diverso dagli ormai conosciuti fondi di investimento (legati ad indici, ad un titolo detto benchmark oppure alla compravendita vorticosa di titoli di credito).

Lo scopo di tale fondo di copertura è quello di realizzare profitti crescenti, con tempi sempre più ravvicinati e – qui la differenza è sostanziale – senza alcun legame diretto con indici, titoli o merci. Si tratta quindi di masse monetarie che sono alla costante ricerca di occasioni di speculazione e di profitti e si muovono senza tener conto dell’andamento dei mercati monetari o delle merci (reali). Questo distacco dalle vicende dei mercati dà il nome di “Hedge” che significa proprio “copertura” dai rischi di mercato.

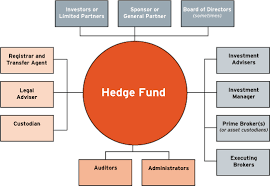

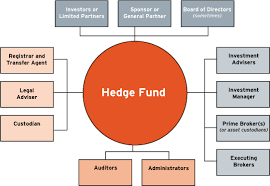

Questi fondi, che agiscono senza alcun legame con il mondo reale, assumono un comportamento speculativo verso qualsiasi cosa sia negoziabile per massimizzare le commissioni di gestione del fondo medesimo. Nel processo di creazione e di moltiplicazione sempre più veloce di questi fondi di copertura, le banche assumono un ruolo fondamentale, con le conseguenti responsabilità, nel concedere loro finanziamenti che ne aumentano considerevolmente il volume. Le strategie di questi fondi si appoggiano su due linee di gestione speculativa: una azione di lungo periodo (long) su titoli ritenuti sopravvalutati e un’altra di breve periodo (short) su alcuni titoli sopravvalutati presi a prestito e rapidamente ceduti perché considerati al ribasso. Le banche quindi hanno avuto una enorme responsabilità nel finanziare soprattutto queste posizioni fortemente speculative di breve periodo dei gestori.

Va inoltre evidenziato che le precise architetture normative atte a regolare le gestioni di investimento tradizionale, non hanno condizionato i movimenti di questi fondi di copertura (hedge funds). L’operatività di questi fondi si è orientata verso i mercati emergenti, indici borsistici troppo movimentati (volatilità) e i pegni titoli, attivando una leva moltiplicativa fino a 25 volte le somme effettivamente impiegate, grazie alla numerosità delle transazioni utilizzate su tutte le borse del mondo. Una rete di controlli troppo blanda o perfino inesistente sull’operato di tali fondi ha consentito loro di realizzare liberamente azioni speculative aggressive e devastanti sulle valute (lira, sterlina britannica, marco tedesco, ringgit malese provocando il collasso finanziario dell’Asia).

Poco dopo la metà degli anni Sessanta, si formarono oltre 100 fondi di cui sopravvissero il Quantum Fund di Soros e lo Steinhardt Partners. Il crollo di alcuni fondi (il fondo LTCM – Long Term Capital Management Fund, fra quelli più importanti) ha provocato enormi danni e disordini sistemici a livello oramai planetario.

Questi fondi sono inoltre responsabili delle continue variazioni del prezzo del petrolio, con quotazioni che non hanno alcuna relazione con le reali quantità comprate e vendute nel mondo. Gli hedge funds quindi si avventano rapidamente su qualsiasi cosa si muove scommettendo sul loro ribasso o rialzo in tempi brevi. Molti banchieri inglesi e americani hanno rivelato che queste enormi masse monetarie controllano e gestiscono oltre il 70% delle quotazioni, liberamente e senza alcun controllo normativo.

Attuando un numero incredibile di operazioni di acquisto e vendita (dette “posizioni”) su titoli, arance, petrolio e qualsiasi altro bene quotato, provocano giganteschi movimenti di prezzi e di conseguenza, ondate inflazionistiche che si abbattono su tutti i Paesi coinvolti.

Singolarmente, gli Stati sotto tiro non sono in grado di difendersi e, nel vano tentativo di sterilizzare gli effetti speculativi, bruciano sui mercati borsistici migliaia di miliardi di Euro o di Dollari. I profitti stratosferici hanno incoraggiato la creazione di un migliaio di fondi in quota crescente fuori dagli USA. Si parla ormai di migliaia di miliardi di dollari che agiscono indisturbati grazie agli enormi profitti e all’appoggio delle banche multinazionali che ne hanno fiutato la buona fonte di rapidi guadagni.

Le banche centrali hanno finalmente deciso di creare un sistema di controlli e divieti che possano regolamentare il comportamento di questi hedge funds. Le Autorità monetarie e di governo americane ed europee hanno cominciato e prendere coscienza che i danni economici e quindi sociali sono abissalmente superiori al totale dei profitti realizzati dai gestori. L’onda d’urto, infine, produce effetti politici se consideriamo che in molti hedge funds c’è la regia occulta di nazioni che ne stanno facendo un’arma politica ben affilata e letale per il loro potenziale di disordine sistemico planetario.

Non possiamo che augurarci che si cominci almeno a pensare ad una cooperazione internazionale che già nell’Unione Europea, sta portando il dibattito verso una buona fase di realizzazione di una architettura di controlli non più in ambito nazionale. La nuova Direttiva europea per la regolamentazione dei servizi finanziari, sarà un ulteriore passo verso una creazione di un sistema normativo condiviso a livello comunitario che, alla fine, è l’unico strumento che dia una risposta efficace all’attuale crisi finanziaria.

Ne riparleremo …